Особенности рефинансирования кредита в Сбербанке для физических лиц (реструктуризация) в 2018 году

Понравилась статья? Следите за новыми идеями из мира сада и огорода, а так же полезных советов в нашем канале. Подписывайтесь на нас в Яндекс.Дзене. Подписаться.

Зная особенности рефинансирования кредита в Сбербанке для физических лиц (реструктуризация) в 2018 году можно исключить вероятности попадания в долговую яму и в кратчайшие сроки изменить условия кредитования для снижения финансовой нагрузки.

Различные жизненные ситуации могут повлечь за собой снижение уровня финансового благополучия заемщиков, из-за чего у них могут формироваться проблемы с погашением кредитов.

Для возможности исключить вероятность попадания в долговую яму, Сбербанк России предоставляет возможность рефинансировать заем на лояльных для заемщика условиях. Рассмотрим этот вопрос подробней.

Основные сведения

Прежде чем приступать к рассмотрению основного вопроса изначально рекомендуется ознакомиться с базовыми теоретическими сведениями и понять, что собой представляет рефинансирование.

Зная это и нормативное регулирование, можно исключить вероятности возникновения различного недопонимания.

Что это такое

Представителями Сбербанка России была разработана программа рефинансирования, благодаря которой можно оформить кредит с целью погашения в полном объеме предыдущих кредитных обязательств, полученных как в их филиалах, так и в иных финансовых учреждениях.

Она предназначена в первую очередь для возможности исключить вероятности наложения каких-либо обременений на предоставленное залоговое имущество.

Условия программы предусматривают возможности снижения процентной ранее установленной процентной ставки.

Процедура рефинансирования предусматривает под собой необходимость в оформлении нового соглашения о кредитовании, суммарный размер которых приравнивается к сумме новых кредитных обязательств.

Перекредитованию подлежат:

- потребительские займы;

- автокредиты.

В данном случае речь идет об их оформлении ранее в Сбербанке России. Что касается иных, то они будет рассмотрено ниже.

Рефинансирование кредита в Сбербанке для физических лиц имеет определенное удобство, которое заключается в том, что у клиента возникает единое обязательство.

С учетом того, что Сбербанк широко представлен в каждом из субъектов РФ, у клиента не может возникнуть трудностей с возвратом оформленной суммы.

Выполнить очередной платеж без дополнительных комиссий допускается возможность:

- непосредственно на кассе банковского учреждения;

- с помощью терминала самообслуживания;

- с помощью сервиса Сбербанк Онлайн.

В последнем случае предусматривается возможность воспользоваться функцией автоплатежа.

Плюсы и минусы перекредитования

Процедура рефинансирования кредитов в Сбербанке России несет за собой как преимущества, так и недостатки.

К основным преимуществам принято относить:

| Наличие экономической выгоды | В данном случае речь идет о возможности объединения нескольких займов воедино и одновременно их погашение в полном объеме. Новый договор о кредитовании подписывается на лояльных условиях, которые снижают финансовую нагрузку |

| Небольшой период рассмотрения сформированной заявки | И принятие соответствующего решения |

| Наличие комфорта и удобства в оплате | Сбербанк России предоставляет возможность вносить ежемесячный обязательный платеж различными способами, начиная от уплаты на кассе, и завершая переводами через интернет |

| Возможность сохранить на прежнем уровне персональный кредитный рейтинг | Что дает возможность в дальнейшем рассчитывать на повторное оформление полноценных займов для реализации персональных потребностей |

| Есть возможность получить дополнительные средства | На реализацию текущих потребностей наличными |

| Предусматривается возможность мгновенного снятия наложенных на залоговое имущество многочисленных обременений | Включая и распоряжение вкладами — если был факт просрочки или по иным причинам |

К основным недостаткам рефинансирования в Сбербанке принято относить:

| В случае погашения долговых обязательств по разработанной аннуитетной схеме | То по завершению периода действия договора о кредитовании есть вероятность понести дополнительные финансовые затраты |

| Процедура оформления рефинансирования напрямую связана с дополнительными финансовыми затратами | Которые напрямую связаны с оценкой недвижимости оформлением договора страхования |

| Возможное наложение моратория первоначальным кредитором на процедуру рефинансирования | Из-за чего невозможно воспользоваться рассматриваемой опцией |

Дополнительно необходимо обращать внимание на то, что в случае предоставления неполного пакета документов, подписание договора о рефинансировании затягивается до момента исправления возникшей ситуации.

Нормативная база

К основным нормативно-правовым документам. которые подробно описывают процедуру рефинансирования кредитов на территории России принято относить:

| Федеральный закон № 86 от июля 2002 года | В последней редакции от марта 2018 “О Центральном Банке на территории России” |

| Положение относительно порядка предоставления Центральным Банком России | Кредитным компаниям займов, обеспеченных активов либо же поручительством — утвержден ЦБ РФ № 312-П в ноябре 2007 года |

| Постановление Правительства России № 186 | От февраля 2018 года |

Указанный перечень нормативных документов не является исчерпывающим, но при этом в нем отображены все ключевые аспекты в рассматриваемом вопросе.

Порядок действий

В случае оформления рефинансирования займа в Сбербанке России, заемщики в 2018 году должны соблюдать определенный механизм действий, который заключается в следующем:

| Обращение в филиал банка | С целью уточнить возможность рефинансирования по имеющемуся займу |

| Далее необходимо будет скомпоновать установленный пакет | Обязательной документации |

| На следующем этапе обязательно составляется с сотрудником банка заявление | И передается на рассмотрение совместно с иной документацией |

| Далее следует дождаться решения | — |

| На основании положительного решения заемщик с банком подписывает новый договор о кредитовании | С лояльными для себя условиями |

Необходимо обращать внимание на то, что в среднем на прохождение всех этапов до момента подписания нового соглашения потребуется примерно несколько недель.

По этой причине настоятельно рекомендуется заранее обращаться по вопросу рефинансирования, чтобы исключить вероятность возникновения просрочки со всеми вытекающими последствиями.

В противном случае, при неуплате в срок могут быть начислены различные штрафные санкции и пени.

Условия кредитования (таблица)

Рефинансирование кредитов осуществляется в соответствии с основными условиями, которые заключаются в следующем:

| Валюта кредитования | Национальная (российский рубль) |

| Минимальный размер займа | 30 тысяч рублей |

| Максимально допустимый размер кредита | 3 миллиона рублей |

| Период кредитования | Варьируется в зависимости от конкретной ситуации от 3 месяцев до 5 лет |

| Комиссия за предоставление кредитных средств | Отсутствует |

| Обеспечение по займу | Нет необходимости |

Необходимо обращать внимание на то, что в случае необходимости зарегистрироваться в системе так называемого информационного обмена Пенсионного фонда России и получить достоверные данные, которые содержаться в персональном лицевом счете, то на этапе получения займа возникает необходимость составить соответствующее заявление.

Требования к заемщику

Помимо необходимого пакета документов, без которого невозможно инициировать процедуру рефинансирования займа, также следует отвечать и заявленным требованиям к непосредственным заемщикам, которые заключаются в следующем:

| Возрастная категория варьируется | В пределах от 21 до 75 лет |

| Потенциальные заемщики должны в обязательном порядке официально отработать | У текущего работодателя не меньше 12 месяцев, причем суммарный трудовой стаж не должен быть меньше 5 лет |

| Обязательное наличие возможности предоставить минимум 3 поручителей | С наличием регулярного высокого уровня дохода |

Необходимо обращать внимание на то, что в случае наличия официально зарегистрированного брака, второй супруг автоматически выступает в роли поручителя со всеми вытекающими последствиями.

Видео: рефинансирование кредита

Дополнительно нужно помнить, что процедура рефинансирования не предоставляет возможности снизить размер долговых обязательств, а только лишь снижает размер ежемесячных обязательных платежей.

Благодаря этому можно говорить о понижении финансовой нагрузки не заемщиков.

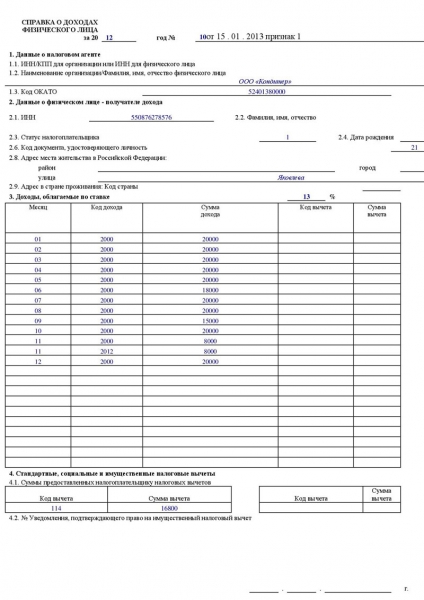

Список необходимых документов

Для возможности оформления договора о рефинансировании займа в Сбербанке России, физическим лицам в обязательном порядке необходимо собрать внушительный пакет документов.

В частности нужно подготовить:

| Национальный паспорт заемщика | С наличием в нем отметку о постоянной регистрации |

| Сформированное по правилам банка заявление в форме анкеты | Допускать какие-либо ошибки запрещается |

| Документальное подтверждение наличия официальной занятости | И текущего финансового положения |

К ним принято относить:

| Сформированную по правилам российского законодательства справку о доходах | Не нужно оформить у непосредственного работодателя |

| Cформленную выписку из расчетного пенсионного | Либо же зарплатного счета |

| Cоставленную декларацию | Относительно факта уплаты налогов |

| Трудовую книжку, трудовой договор и так далее | В зависимости от конкретной ситуации |

В большинстве случаев последняя документация может потребоваться только в том случае, если возникает необходимость получить новый заем в большем размере, нежели с целью погашения имеющейся задолженности, подлежащей рефинансированию.

Помимо этого, сотрудники финансового учреждения оставляют за собой право потребовать различные дополнительные документы.

Среди них можно выделить:

| Выписку из банковского учреждения | В которой подробно будут указаны реквизиты ранее подписанного кредитного соглашения, а также его период действия, валюту кредитования и так далее. Она необходима с целью определения остаточной сумы задолженности — нужно предоставить в случае рефинансирования займа, оформленного в ином банке |

| Справку, в которой указан персональный номер кредитного счета | Он является сугубо индивидуальным для каждого отдельно взятого договора о кредитовании |

При необходимости оформления рефинансирования договора об ипотечном кредитовании, то дополнительно возникает необходимость предоставить:

- документы о непосредственных поручителях;

- документальное подтверждение прав собственности на предоставленное залоговое имущество.

В зависимости от конкретной ситуации устанавливается окончательный перечень обязательных бумаг.

Рефинансирование кредитов других банков физическим лицам в Сбербанке

В соответствии с правилами Сбербанка России заемщики иных финансовых учреждений могут обратиться за помощью в перекредитовании таких разновидностей кредитов, как:

- потребительские;

- автозаймы;

- обязательств по кредитным картам;

- обязательства по дебетовым картам с допустимым овердрафтом.

Механизм рефинансирования стандартный и заключается в следующем:

- Сбор пакета обязательной документации.

- Обращение в филиал банка и составление соответствующего заявления.

- Ожидание принятия решения.

- Подписание нового договора о кредитовании.

- Перечисление средств иному банку с целью погашения прошлых кредитных обязательств.

Стандартный период рассмотрения заявки не превышает 3-5 дней.

Напоследок хотелось бы отметить — процедура рефинансирования предоставляет возможность тем заемщикам, у которых по причине временных финансовых сложностей отсутствует возможность погасить задолженность по кредитам избежать попадания в долговую яму.

Сбербанк отличается от иных лояльным отношением к таким клиентам, из-за чего вероятность получения отказа существенно мала.